中國儲能網訊:

近日,RE+ 2025在美國拉斯維加斯落幕。作為全球最大的清潔能源展會之一,這里不僅是儲能技術和產品的展示平臺,也是觀察行業趨勢、判斷市場風向的重要窗口。

目前,美國的政策環境要求儲能系統不僅要性能優異,更要滿足本地內容比率(domestic content)與UL/IEC等認證。這意味著中國企業的電芯再先進,如果無法證明材料來源合規、無法滿足本地認證,就很難獲得美國市場的項目訂單或稅收補貼。

所以,RE+ 2025展會雖已結束,但其揭示的行業趨勢卻愈發清晰:美國市場的大門,未來不會輕易為中國儲能企業敞開。

預計第四季度對美將出現搶發

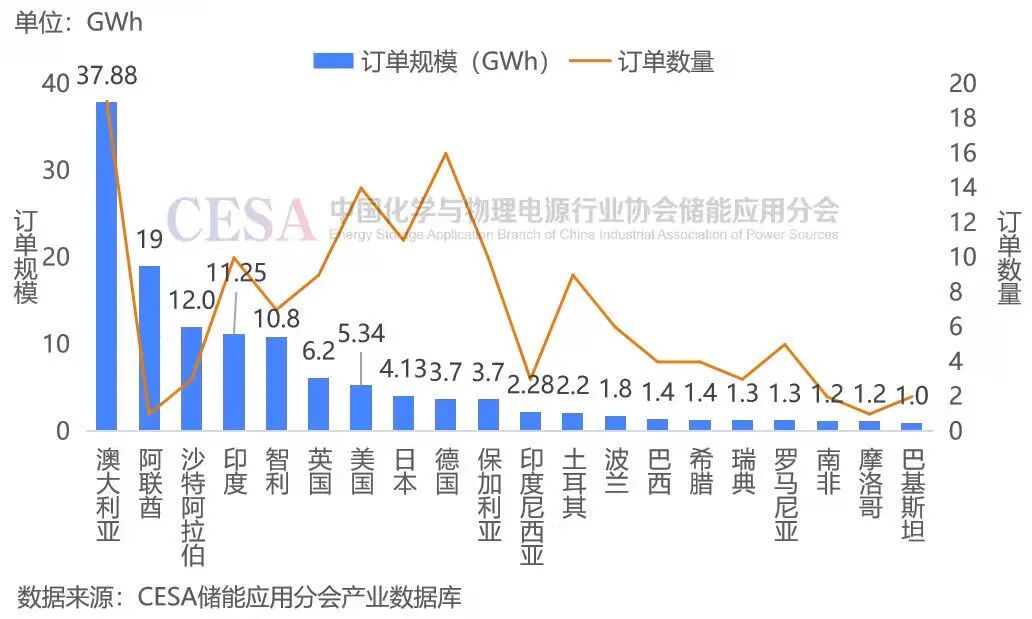

據CESA儲能應用分會產業數據庫統計,2025年1-8月,中國企業新獲253個海外儲能訂單,總規模180GWh,同比+183%,其中中東38.75GWh,澳大利亞37.88GWh,歐洲32.49GWh,印度11.25GWh,智利10.8GWh。由于受到關稅、OBBB法案等影響,美國市場的儲能訂單僅有5.34GWh。

圖2025年1-8月中國儲能出海訂單規模

與之形成強烈對比的是,據EIA數據顯示,2025年7月美國新增大儲裝機1.45GW/4.85GWh ,容量規模同比/環比+129.9%/+49.6%。1-7月共新增大儲裝機6.62GW/21.01GWh,功率同比+37.5%,容量同比+42.1%。由此可見,在中國企業美國訂單大幅縮水的同時,美國儲能需求卻在高速增長。

進入2025年以來,美國先后對中國加征兩次10%的“芬太尼關稅”,美國當地時間4月2日,又對中國加征34%的“對等關稅”。自此,從4月9日以后,美國對中國儲能電池征收的關稅已從10.9%升至64.9%。2025年5月,中美聯合聲明宣布將取消4月8日、9日行政命令的額外關稅,并將把24%“對等關稅”暫停實施,同時保留剩余10%的關稅。

在中美關稅博弈下,儲能電池目前征收關稅的幅度約為40.9%。隨后又進行了第二次關稅暫緩,若其后對等關稅恢復,則稅率達到64.9%,明年1月1日起因301關稅增長到25%達到82.4%。若對等關稅繼續暫緩,則明年1月關稅水平達到58.4%。

在美國關稅暫緩后,中國儲能電池、儲能系統企業對美出口已經部分恢復,但后續因OBBB法案取消IRA補貼的預期影響,美國儲能項目業主信心仍未恢復,直到7月4日OBBB法案正式簽署后,因對儲能的IRA補貼“網開一面”,即補貼延續到2033年且不退坡,美國客戶的信心得以恢復。再加上2026年1月1日開始實施的301關稅加碼,機構分析師預計,儲能系統、儲能電池在2025年第四季度對美出口將出現搶發。

我們有什么?我們缺什么?

目前,中國儲能企業在全球供應鏈和制造規模上具備顯著優勢,例如鋰電池產能占全球超過70%,系統集成技術和成本控制能力領先,尤其在戶儲和大儲領域已形成完整產業鏈。

但是,在美國市場,中國企業的這些“硬實力”卻面臨多重挑戰。例如美國公共事業公司與政府項目越來越青睞“美國制造”或能提供合規證明的產品,這使得“單純出口電芯和系統”不再是可持續路徑,合資、合作、本地化生產成為最現實的選擇。

政策與貿易壁壘:

IRA(《通脹削減法案》)明確要求儲能項目享受補貼需滿足本地化率要求(如電池組件本土化比例、關鍵礦物來源限制);

美國對進口電池加征關稅,,部分電池品類關稅稅率仍高達25%以上;

明確FEOC(外國實體關切)規則,限制來自特定國家的電芯與材料享受補貼,針對中國企業的“301調查”和所謂“供應鏈安全審查”已成為常態。

認證與標準體系復雜:

美國市場對儲能系統要求極為嚴苛,需同時滿足UL 9540、UL 9540A、IEEE 1547等多重認證;

電網接入標準、消防安全規范、環境適應性要求(如極端氣候、地震評級)等地方法規差異顯著。

信任赤字與品牌認知:

美國市場對中國儲能產品的“數據安全”和“電網兼容性”存在疑慮;

本土品牌(如特斯拉、Fluence)和日韓電池企業(如LG、松下)已占據先發優勢。

如何適應規則?如何重構戰略?

眾所周知,美國儲能市場的潛力巨大。多家機構預測,到2030年,美國累計儲能裝機將突破數百GWh,是全球最具潛力的單一市場。IRA(Inflation Reduction Act)帶來的稅收抵免和補貼,進一步激發了需求。

與此同時,受多重因素影響,美國市場“去中國化”趨勢已成定局。面對美國市場的特殊性,中國企業必須跳出傳統出口思維,從兩個維度重構戰略:

維度一:夯實“產品差異化+技術本地化”

針對場景需求開發定制化產品。美國市場細分需求明顯(如加州基于SCE電網規則的調頻需求、德州ERCOT市場的能量時移需求),需開發高循環壽命、高C-rate、多模式切換的適配產品。

推動技術標準本地化。與UL、EPRI等機構合作加快認證流程,同時參與標準制定,例如通過本地實驗室測試提升合規性。

嵌入美國技術生態。兼容本土PCS(逆變器)廠商(如SMA、Power Electronics)和能源管理平臺(如AutoGrid、OSIsoft)。

維度二:構建“系統交付+合作模式”的雙重護城河

從賣設備轉向賣解決方案。提供涵蓋設計、融資、運維、回收的全生命周期服務,例如通過“儲能即服務”(EaaS)模式降低客戶初始投資壓力。

深化本土合作與合資模式。與本土開發商(如NextEra、Invenergy)、EPC企業成立合資公司,共同開發項目;與當地金融機構合作設計項目融資結構,規避IRA對“受關注外國實體”(FEOC)的限制。

布局本地化產能與供應鏈。在墨西哥、美國本土建廠或與本土電池企業(如Our Next Energy、Form Energy)合作,滿足IRA本土化要求。

短期突圍與長期布局并存

短期:聚焦細分市場與試點突破

從產品走向解決方案不僅是賣電芯或集裝箱,還要提供集成系統+運維服務,強化軟件、EMS/BMS、智能運維能力,滿足電網與數據中心的長期需求;

通過示范項目積累運行數據(如參與CAISO或PJM市場交易),證明系統可靠性和經濟性;

在產品差異化與本地化認證方面,針對美國市場推出定制版電芯與系統(容量、安全性、認證標準有差異化);

提前布局UL/IEC/NFPA等認證,確保材料來源透明;

優先切入工商業儲能(C&I)和微電網場景,避免與本土品牌在大型儲能上正面競爭。

中期:構建本地化生態聯盟

與美國開發商、電網公司合資或深度合作,這得有保證自身領先優勢的前提;

收購或合資本土集成商,獲取渠道和品牌信任;

與美國高校、科研機構合作成立研發中心,提升技術話語權;

引入融資租賃、PPP模式,降低客戶初始投資壓力。

長期:從“出海”到“駐岸”

在美國或近岸國家設立工廠/組裝基地,將美國市場定位為“第二本土市場”,建立本地研發、生產、售后體系;

推動品牌價值轉型,從“中國制造”走向“全球技術伙伴”。

結語

在美國市場貿易壁壘加劇、本地化要求提升、政策敏感性增強的大背景下,中國儲能企業單純依靠價格和規模優勢未來很難贏得市場信任,若想在美國市場取得根本性突破,必須從兩個維度重構企業戰略,完成從“制造出口”到構建“產品差異化+本地化認證+系統交付+合作模式”四位一體的競爭力體系。

可以說,RE+ 2025揭示的不僅是美國市場的壁壘,更是行業走向成熟的分水嶺。因為美國市場不會拒絕真正具備長期價值的企業,但前提是中國儲能企業必須超越成本競爭的初級階段,通過技術適配、合作共贏與本地化深耕,重新定義全球化能力。

因此,對于中國儲能企業來說,誰能夠最先完成“產品差異化+本地化認證+系統交付+合作模式”四位一體的進化,誰才能在未來十年贏得全球儲能市場的話語權。

中國儲能網訊:

近日,RE+ 2025在美國拉斯維加斯落幕。作為全球最大的清潔能源展會之一,這里不僅是儲能技術和產品的展示平臺,也是觀察行業趨勢、判斷市場風向的重要窗口。

目前,美國的政策環境要求儲能系統不僅要性能優異,更要滿足本地內容比率(domestic content)與UL/IEC等認證。這意味著中國企業的電芯再先進,如果無法證明材料來源合規、無法滿足本地認證,就很難獲得美國市場的項目訂單或稅收補貼。

所以,RE+ 2025展會雖已結束,但其揭示的行業趨勢卻愈發清晰:美國市場的大門,未來不會輕易為中國儲能企業敞開。

預計第四季度對美將出現搶發

據CESA儲能應用分會產業數據庫統計,2025年1-8月,中國企業新獲253個海外儲能訂單,總規模180GWh,同比+183%,其中中東38.75GWh,澳大利亞37.88GWh,歐洲32.49GWh,印度11.25GWh,智利10.8GWh。由于受到關稅、OBBB法案等影響,美國市場的儲能訂單僅有5.34GWh。

圖2025年1-8月中國儲能出海訂單規模

與之形成強烈對比的是,據EIA數據顯示,2025年7月美國新增大儲裝機1.45GW/4.85GWh ,容量規模同比/環比+129.9%/+49.6%。1-7月共新增大儲裝機6.62GW/21.01GWh,功率同比+37.5%,容量同比+42.1%。由此可見,在中國企業美國訂單大幅縮水的同時,美國儲能需求卻在高速增長。

進入2025年以來,美國先后對中國加征兩次10%的“芬太尼關稅”,美國當地時間4月2日,又對中國加征34%的“對等關稅”。自此,從4月9日以后,美國對中國儲能電池征收的關稅已從10.9%升至64.9%。2025年5月,中美聯合聲明宣布將取消4月8日、9日行政命令的額外關稅,并將把24%“對等關稅”暫停實施,同時保留剩余10%的關稅。

在中美關稅博弈下,儲能電池目前征收關稅的幅度約為40.9%。隨后又進行了第二次關稅暫緩,若其后對等關稅恢復,則稅率達到64.9%,明年1月1日起因301關稅增長到25%達到82.4%。若對等關稅繼續暫緩,則明年1月關稅水平達到58.4%。

在美國關稅暫緩后,中國儲能電池、儲能系統企業對美出口已經部分恢復,但后續因OBBB法案取消IRA補貼的預期影響,美國儲能項目業主信心仍未恢復,直到7月4日OBBB法案正式簽署后,因對儲能的IRA補貼“網開一面”,即補貼延續到2033年且不退坡,美國客戶的信心得以恢復。再加上2026年1月1日開始實施的301關稅加碼,機構分析師預計,儲能系統、儲能電池在2025年第四季度對美出口將出現搶發。

我們有什么?我們缺什么?

目前,中國儲能企業在全球供應鏈和制造規模上具備顯著優勢,例如鋰電池產能占全球超過70%,系統集成技術和成本控制能力領先,尤其在戶儲和大儲領域已形成完整產業鏈。

但是,在美國市場,中國企業的這些“硬實力”卻面臨多重挑戰。例如美國公共事業公司與政府項目越來越青睞“美國制造”或能提供合規證明的產品,這使得“單純出口電芯和系統”不再是可持續路徑,合資、合作、本地化生產成為最現實的選擇。

政策與貿易壁壘:

IRA(《通脹削減法案》)明確要求儲能項目享受補貼需滿足本地化率要求(如電池組件本土化比例、關鍵礦物來源限制);

美國對進口電池加征關稅,,部分電池品類關稅稅率仍高達25%以上;

明確FEOC(外國實體關切)規則,限制來自特定國家的電芯與材料享受補貼,針對中國企業的“301調查”和所謂“供應鏈安全審查”已成為常態。

認證與標準體系復雜:

美國市場對儲能系統要求極為嚴苛,需同時滿足UL 9540、UL 9540A、IEEE 1547等多重認證;

電網接入標準、消防安全規范、環境適應性要求(如極端氣候、地震評級)等地方法規差異顯著。

信任赤字與品牌認知:

美國市場對中國儲能產品的“數據安全”和“電網兼容性”存在疑慮;

本土品牌(如特斯拉、Fluence)和日韓電池企業(如LG、松下)已占據先發優勢。

如何適應規則?如何重構戰略?

眾所周知,美國儲能市場的潛力巨大。多家機構預測,到2030年,美國累計儲能裝機將突破數百GWh,是全球最具潛力的單一市場。IRA(Inflation Reduction Act)帶來的稅收抵免和補貼,進一步激發了需求。

與此同時,受多重因素影響,美國市場“去中國化”趨勢已成定局。面對美國市場的特殊性,中國企業必須跳出傳統出口思維,從兩個維度重構戰略:

維度一:夯實“產品差異化+技術本地化”

針對場景需求開發定制化產品。美國市場細分需求明顯(如加州基于SCE電網規則的調頻需求、德州ERCOT市場的能量時移需求),需開發高循環壽命、高C-rate、多模式切換的適配產品。

推動技術標準本地化。與UL、EPRI等機構合作加快認證流程,同時參與標準制定,例如通過本地實驗室測試提升合規性。

嵌入美國技術生態。兼容本土PCS(逆變器)廠商(如SMA、Power Electronics)和能源管理平臺(如AutoGrid、OSIsoft)。

維度二:構建“系統交付+合作模式”的雙重護城河

從賣設備轉向賣解決方案。提供涵蓋設計、融資、運維、回收的全生命周期服務,例如通過“儲能即服務”(EaaS)模式降低客戶初始投資壓力。

深化本土合作與合資模式。與本土開發商(如NextEra、Invenergy)、EPC企業成立合資公司,共同開發項目;與當地金融機構合作設計項目融資結構,規避IRA對“受關注外國實體”(FEOC)的限制。

布局本地化產能與供應鏈。在墨西哥、美國本土建廠或與本土電池企業(如Our Next Energy、Form Energy)合作,滿足IRA本土化要求。

短期突圍與長期布局并存

短期:聚焦細分市場與試點突破

從產品走向解決方案不僅是賣電芯或集裝箱,還要提供集成系統+運維服務,強化軟件、EMS/BMS、智能運維能力,滿足電網與數據中心的長期需求;

通過示范項目積累運行數據(如參與CAISO或PJM市場交易),證明系統可靠性和經濟性;

在產品差異化與本地化認證方面,針對美國市場推出定制版電芯與系統(容量、安全性、認證標準有差異化);

提前布局UL/IEC/NFPA等認證,確保材料來源透明;

優先切入工商業儲能(C&I)和微電網場景,避免與本土品牌在大型儲能上正面競爭。

中期:構建本地化生態聯盟

與美國開發商、電網公司合資或深度合作,這得有保證自身領先優勢的前提;

收購或合資本土集成商,獲取渠道和品牌信任;

與美國高校、科研機構合作成立研發中心,提升技術話語權;

引入融資租賃、PPP模式,降低客戶初始投資壓力。

長期:從“出海”到“駐岸”

在美國或近岸國家設立工廠/組裝基地,將美國市場定位為“第二本土市場”,建立本地研發、生產、售后體系;

推動品牌價值轉型,從“中國制造”走向“全球技術伙伴”。

結語

在美國市場貿易壁壘加劇、本地化要求提升、政策敏感性增強的大背景下,中國儲能企業單純依靠價格和規模優勢未來很難贏得市場信任,若想在美國市場取得根本性突破,必須從兩個維度重構企業戰略,完成從“制造出口”到構建“產品差異化+本地化認證+系統交付+合作模式”四位一體的競爭力體系。

可以說,RE+ 2025揭示的不僅是美國市場的壁壘,更是行業走向成熟的分水嶺。因為美國市場不會拒絕真正具備長期價值的企業,但前提是中國儲能企業必須超越成本競爭的初級階段,通過技術適配、合作共贏與本地化深耕,重新定義全球化能力。

因此,對于中國儲能企業來說,誰能夠最先完成“產品差異化+本地化認證+系統交付+合作模式”四位一體的進化,誰才能在未來十年贏得全球儲能市場的話語權。